自2018年下半年至今,一系列并购重组的“宽松”政策相继出台,并购重组市场也呈现回暖态势,不过,还有部分问题有待解决。《加快完善市场主体退出制度改革方案》的出台,有利于完善上市公司退出制度,有利于经济转型和引导资源优化配置,更好地服务实体经济——

近日,国家发展改革委、最高人民法院等13个部门联合发布了《加快完善市场主体退出制度改革方案》,明确提出:要完善市场主体退出涉及的市场交易制度;依法支持上市公司通过并购重组实现退出;完善上市公司退市监管制度,畅通市场主体的上市和退市渠道。目前,相关政策已存在借壳上市条款和退市制度,且创业板允许“借壳”上市相关新规不久前刚发布实施,为何此时要再次强调支持上市公司通过并购重组退出?此外,退出是否等同于退市?

并购重组市场回暖

《上市公司重大资产重组管理办法》自2008年发布以来,分别在2011年、2014年和2016年经历了3次修订,期间配合着多次对再融资政策的调整。2011年首次明确借壳上市的认定标准。在2014年的修订中,增发股份定价的调整为并购套利创造空间;允许募集配套资金,且在2015年提高募集配套资金的规模上限。

2016年《上市公司重大资产重组管理办法》修订后,募集配套资金的定价方式收紧,且不允许将配套资金用于补充流动性或者偿还债务,被称为“史上最严‘借壳’标准”。2017年的再融资新规则压缩了套利空间,减持新规进一步打击了并购重组热情。由此形成了2013年至2015年并购重组扩张阶段以及2016年后并购重组收缩阶段。

2018年下半年至今,一系列并购重组的“宽松”政策相继出台,最具代表性的有两方面:一是扩大并购重组参与主体。2018年9月份开始,中国证监会放松对发行股份购买资产同时募集配套资金的资金用途限制,扩大并购重组参与主体范围(包括允许私募股权基金参与上市公司并购重组)等;二是允许创业板“借壳”。今年6月20日,证监会就修订《上市公司重大资产重组管理办法》公开征求意见,包括拟取消重组上市认定标准中的“净利润”指标、拟允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市、拟恢复重组上市配套融资等多项“松绑”内容。

什么样的并购重组是本轮鼓励方向?安信证券分析师陈果认为,一系列支持并购重组的利好政策,有利于鼓励上市公司吐故纳新、提高质量,有利于支持上市公司实现产业升级、培育发展新动能、谋求新发展。同时,监管部门并非“放而不管”,还将继续严控并购重组“三高”问题、“跟风式重组”、“盲目跨界重组”、恶意炒壳、内幕交易等问题。

在利好政策作用下,今年以来并购重组市场开始呈现回暖态势。东吴证券统计显示,今年上半年证监会并购重组委共计审核47单重组交易,包括2单重组上市,2单吸收合并以及43单发行股份购买资产,共涉及47家企业,相较去年同期小幅下降。从通过率来看,今年上半年共计通过39单,整体审核通过率为82.98%。从交易类型看,发行股份购买资产类交易依然占全部重组交易的90%以上。

无论是开会频率、审核基数、每次会议平均审核交易数,还是过会率,今年上半年的并购重组市场各项指标均较2016年并购重组市场“收紧”时有明显提升。

三方面问题待解

在看到并购重组市场回暖之余,还应看到部分问题仍有待解决。

问题一:目前,通过并购重组“借壳”等方式退出的上市公司仍以主板的民营企业为主,国企“吃”民企的案例较多,但是国有企业“卖壳”退出的情况,由于涉及繁琐复杂的法律程序、地方“保壳”意愿强烈等因素,目前尚无法广泛落地实施,这在很大程度上影响了已经上市的存量国有资产的盘活效率。

问题二:部分有融资需求的非上市企业依然面临融资难、融资贵的挑战,实施“借壳”上市并再融资的意愿比较强烈,同时,部分上市的地方国企有补充资金和盘活资产的需求。如何对接这两方面需求仍有很多工作要做。

交银施罗德基金首席策略分析师马韬认为,《加快完善市场主体退出制度改革方案》主要意图是在处置面临退市风险的“壳公司”时,鼓励通过市场化手段,加快实施破产或者存量资源优化配置,推动市场化并购,增加上市公司退出渠道。规范和鼓励那些被特别处理的“披星戴帽”上市公司尤其是部分面临经营困境的国有企业,在完善的法律法规制度保驾护航下,积极稳妥交易“壳资源”,实现科学合理退出。退出的意思并不完全是退市或者放任不管,更不是导致国有资产流失,而是在上市公司经营困难、难以存续的情况下,通过鼓励和优化并购重组来盘活存量资产。

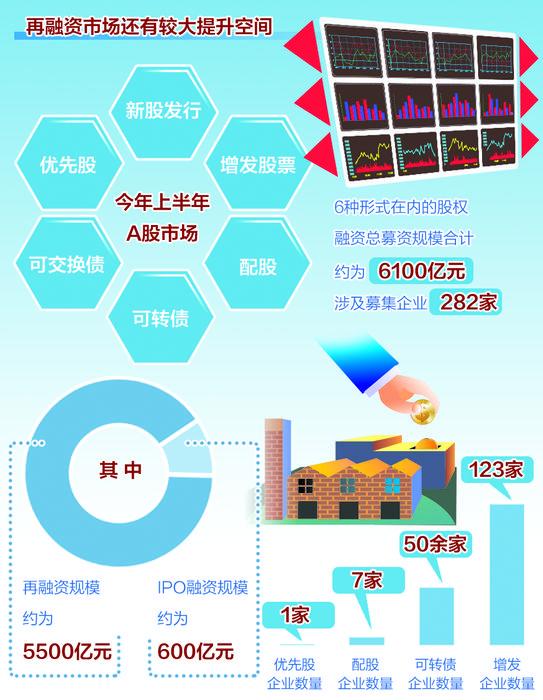

问题三:尽管与并购重组密切联系的再融资市场也在回暖,但总体融资规模仍有很大潜力可挖。Wind资讯统计显示,今年上半年,A股市场包含新股发行(IPO)、增发股票、配股、可转债、可交换债、优先股等6种形式在内的股权融资总募资规模合计约为6100亿元,涉及募集企业数量282家。其中,再融资规模约为5500亿元,IPO融资规模约为600亿元。增发企业数量有123家,配股企业数量有7家,优先股企业数量有1家,可转债企业数量有50余家。与庞大的银行信贷规模相比,再融资市场规模还有较大提升空间。

中邮证券首席研究官尚震宇认为,新方案可看作是对存量市场的重要改革举措,通过加快完善市场主体的退出制度,出清“僵尸企业”,有利于经济转型和引导资源优化配置,更好地服务实体经济。要以市场化、法治化、激励约束并举、保护合理权益为原则,从规范退出方式,健全清算退出制度等方面完善上市公司退出制度。

退出渠道仍待进一步丰富

目前,A股主板上市公司退出渠道主要有“卖壳”、退市等几类方式,新三板的退出渠道包括协议转让、做市转让、上市公司并购退出、转板退出等。总体看,我国资本市场的上市公司退出渠道还有很大丰富空间。

今年上半年,在上市公司并购重组的诸多方式中,采用重组上市的只有2家中小企业板的上市公司,采用发行股份购买资产的上市公司有43家,吸收合并的公司仅有深市主板的2家公司。从并购目的看,上半年主要是横向整合目的并购案例,占全部并购交易的70.21%,案例数量排在第2至第8位的分别是多元化战略(4家公司)、垂直整合(3家)、买壳上市(2家)、战略合作(2家)、其他(1家)、资产调整(1家)、资产整合(1家)。

招商证券分析师张夏认为,依法支持上市公司通过并购重组实现退出,是进一步完善资本市场多元化退出渠道和出清方式的具体举措,也是深入推进市场存量改革的有效方式,通过并购重组实现退出有利于为上市公司提质增效注入“新鲜血液”,可增加再融资市场的规模,将有效盘活存量,吐故纳新,提高上市公司质量,进一步发挥资本市场优化资源配置的功能。