编者按 经过不断探索,我国普惠金融已取得了阶段性成绩,但是,问题与挑战依然不容忽视。2019年是我国普惠金融的攻坚之年,如何进一步提高普惠金融的覆盖面,如何有效降低融资成本,如何做好风险防控,推动普惠金融发展。经济日报财经版将推出3篇系列报道聚焦上述问题,请读者关注——

2019年是我国普惠金融的攻坚之年。按照国务院《推进普惠金融发展规划(2016—2020年)》,到2020年要建立与“全面建成小康社会”相适应的普惠金融服务和保障体系。经过此前及近3年的不断探索,我国普惠金融已取得了阶段性成绩。

但是,问题与挑战依然不容忽视,集中表现为普惠金融服务“不均衡”。如何破解这一难题?业内普遍认为,普惠金融是一项系统工程,单从“健全多元化广覆盖的机构体系”这一角度看,未来可从以下3方面着手——

农商行不可“离农脱小”

跨区域经营、综合化经营、新增贷款不用于当地……作为县域地区的普惠主力军,当前部分农村商业银行受利益驱动,出现了“离农脱小”、偏离经营定位、盲目扩张等问题。

“作为县域地区重要的法人银行机构,农商行的定位就是专注支农支小,服务本地、服务县域、服务社区,服务农业农村优先发展。”中国银保监会相关负责人表示,农商行的优势是扎根基层、下沉客户、创新活跃,为客户提供个性化、差异化的金融服务。它设立的意义之一,就是为构建多层次、广覆盖、有差异的金融机构体系提供有益补充。

随着“农信社”改组“农商行”改革的不断推进,全国已有多个省份全面完成了农商行的组建工作,其“有益补充”的角色重要性更加凸显。

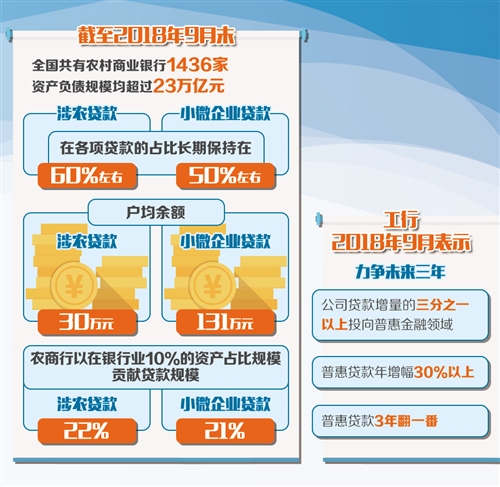

最新监管数据显示,截至2018年9月末,全国共有农村商业银行1436家,资产负债规模均超过23万亿元,涉农贷款和小微企业贷款在各项贷款的占比长期保持在60%和50%左右,涉农贷款和小微企业贷款户均余额分别为30万元和131万元。

“农商行以在银行业10%的资产占比规模,贡献了涉农贷款和小微企业贷款22%和21%的规模。”上述负责人说,提升普惠金融服务均衡度,农商行是重要抓手之一。

为此,银保监会日前正式下发《关于推进农村商业银行坚守定位 强化治理 提升金融服务能力的意见》,要求农商行将业务重心回归信贷主业,严格审慎开展综合化和跨区域经营,原则上机构不出县(区)、业务不跨县(区),当年新增可贷资金应主要用于当地。

同时,农商行应科学测算“三农”和小微企业信贷增长年度目标,确保这两类贷款增速和占各项贷款比例稳中有升,辖内农户和小微企业建档评级覆盖面和授信户数有效增加。

大型银行应做深做细

在普惠金融机构体系中,除了农村金融机构之外,国有大行因其在资金实力、风险管控能力等方面的优势,长期以来发挥着“头雁”作用。“普惠金融不可不为,更大有可为;不是要不要做的问题,而是如何做实做深做细的问题。”中国工商银行原董事长易会满说。

如何做深做细普惠金融?经济日报-中国经济网记者采访了多家国有大行负责人发现,基础逻辑是做到“增量、扩面、平价”。

针对“增量”,重点是进一步做好货币政策传导。2018年中国人民银行曾多次定向降准,增加商业银行服务普惠金融的信贷资金。工行去年9月份曾表示,力争未来3年,该行公司贷款增量的三分之一以上投向普惠金融领域,普惠贷款年增幅30%以上,普惠贷款3年翻一番。

所谓“扩面”,就是在遵循金融规律和商业可持续性的前提下,把过去排斥在金融服务之外的弱势、边缘化群体包容进来,尽可能让他们享受到金融服务、得到实惠。

其中,只针对建档立卡贫困户“扶贫小额信贷”已在全国取得了较好的实践效果。记者在四川省巴中市平昌县青凤镇赵垭村见到了贫困户刘治平,这位长年居住在连片贫困区的老人,因老伴儿卧病、治疗而背债致贫。

为了改善生活现状,他开始在家中养土鸡、养鱼,但却面临资金短缺而无法扩大养殖规模的难题。

“普惠金融的关键,是提升扶贫精准度,解决‘钱难增效’的问题。”中国农业银行平昌县支行负责人说,该行已在当地试点扶贫小额信贷,简化了评级授信,放贷时更看重贫困户的“诚信度”,免担保、免抵押,最高贷款额度可达5万元。

经过评级,刘治平从农行获得了2万元贷款,由地方政府予以贴息,贴息水平完全覆盖贷款利率。

由此,信贷价格控制,即“平价”的重要性得以凸显。业内普遍认为,发展普惠金融必须“量”“价”统筹,同步推进。

对于国有大行来说,可实行“保本微利”的定价原则,一方面,充分发挥大行存款稳定优势,避免存款分流制约信贷投放能力,严控负债成本上升向资产端传导;一方面,通过内部资金转移价格优惠等方式,对分支机构向小微企业的让利进行全额补偿。

新型机构需互补合作

近年来,各种新型业态主体也纷纷涉足普惠金融领域,结合自身优势补充金融服务的层次和覆盖面,如小额贷款公司、金融租赁公司、消费金融公司、民营银行、互联网金融机构等。

不可否认,目前新型业态主体在资金规模、风控水平、获客渠道等方面仍存在不足,个别机构的贷款利率甚至高达15%,一度加剧了金融服务的不均衡。

因此,未来有必要进一步规范各类新型机构的发展,引导其挖掘自身优势,增加互补合作,更好地为边缘化群体提供“质优价惠”的金融服务。

近期,蚂蚁金服已经和中国小额贷款公司协会开展合作,启动“小贷星计划”。2018年6月份,蚂蚁金服曾宣布,在未来3年间将向行业全面开放场景、风控、运营能力和技术,与1000家各类金融机构携手,共同为3000万小微经营者提供金融服务。

具体到“小贷星计划”,是在上述基础上特别针对小额贷款公司开展的合作项目。在项目初期,蚂蚁金服将有计划、有步骤地为中国小额贷款公司协会的小贷公司会员提供“小贷星系统”工具和“网上直贷”信贷产品。其中,前者包括客户端和管理端,主要功能包含自主申请贷款、在线审批签约、自动代收付、自助借还款等;后者则是指,将已通过网商银行授信标准的小微客户及其授信金额、风险定价、贷款期限等贷款方案推荐给小贷公司,由小贷公司自主决定是否发放贷款。

“探索合作贷款的方式,通过共享信息,引进金融公司的风控模式等途径来提升和发展,应该是未来的方向。”中国普惠金融研究院院长贝多广说。(经济日报·中国经济网记者 郭子源)