中国经济网北京11月19日讯 今日,昆山万源通电子科技股份有限公司(证券简称:万源通,证券代码:920060.BJ)在北交所上市。该股开盘报40.00元,截至收盘报52.88元,涨幅373.84%,成交额12.99亿元,振幅138.89%,换手率93.86%,总市值77.94亿元。

万源通是一家专业从事印制电路板研发、生产和销售的高新技术企业,产品涵盖单面板、双面板和多层板。经过多年技术研发及工艺技术积累,产品类型涵盖铜基板、铝基板、厚铜板、陶瓷板、埋容/埋阻材料线路板、高频/高速材料线路板等特殊基材、特殊工艺类型的产品。公司产品广泛应用于消费电子、汽车电子、工业控制、家用电器、通信设备等领域。

本次发行前,王雪根直接持有万源通5,311.87万股股份,直接持股比例为45.64%,通过其担任执行事务合伙人的东台绥定及广通源间接控制公司5.21%的表决权,合计控制公司50.84%表决权,为公司控股股东、实际控制人。

本次发行后(超额配售选择权行使前),王雪根直接持有万源通5,311.87万股股份,直接持股比例为36.04%,通过其担任执行事务合伙人的东台绥定及广通源间接控制公司4.11%的表决权,合计控制公司40.15%表决权。本次公开发行前后,公司控股股东和实际控制人未发生变化。

万源通于2023年9月20日首发过会,北交所上市委员会2023年第55次审议会议的审议意见如下:

请发行人:(1)说明报告期内主营业务收入按产品应用领域分类对应各类产品前十大客户中存量客户新增订单、增量客户新增订单执行情况及回款情况,并逐一说明负毛利率客户具体情况。(2)详细说明报告期内,发行人各厂区不同生产线的具体运行情况,包括但不限于产能、投产和对应产品销售情况、各期产品良品率变化情况、制造费用分摊情况及其对各期业绩的影响。(3)结合人员结构、薪酬、年龄构成、所属部门、是否为新招聘、从事工作内容变化等情况,详细说明报告期内各厂区生产、销售及研发人员相关成本归集的合规性,进一步说明报告期各期该厂区前述人员人工成本呈上升趋势的合理性及其对发行人业绩的影响。(4)结合昆山工厂、东台工厂的排污许可产能、排污实际产能说明排污情况与产能的匹配性。(5)结合前述(1)-(4),进一步说明报告期内业绩大幅波动、收入利润变化趋势相反、净利润变化趋势与同行业变化趋势不一致的合理性及未来业绩增长的可持续性。请保荐机构、申报会计师核查并发表明确意见,并详细说明针对发行人报告期内东台工厂前十大销售合同的发货地址、销售地址、销售金额、客户名称、仓储流动情况、回款情况及东台工厂实际投产进展履行的具体核查程序。

审议会议提出问询的主要问题:

1.关于经营业绩。请发行人:(1)说明报告期内主营业务收入按产品应用领域分类对应各类产品前五大客户的具体销售情况,包括但不限于销售金额、销售占比、同比增幅、销售毛利率等,并逐一说明前述分类下各存量客户新增订单、增量客户新增订单情况执行情况及回款情况。(2)说明报告期内发行人各厂区不同生产线的具体运行情况,包括但不限于产能、投产和对应产品销售情况、各期产品良品率变化情况。(3)说明报告期内东台工厂生产及销售人员人数、薪酬及年龄构成、所属部门、从事工作内容变化情况,并进一步说明报告期各期该厂区前述人员人工成本呈上升趋势的合理性、费用归集的合规性及其对发行人业绩的影响。(4)列示发行人销售人员人数、销售人员单位年薪及销售人员薪酬占主营业务收入比重,比较平均职工薪酬情况,说明销售人员工资增幅大于收入增幅的原因。(5)结合研发人员人数、薪酬及年龄构成、所属部门、从事工作内容变化情况,说明在研发人员大专学历以下人员构成占比较高的情形下,报告期各期研发费用构成中人工成本呈上升趋势的合理性,并结合报告期各期研发项目的具体材料投入情况,进一步说明发行人研发费用归集的合规性。(6)结合前述(1)-(5),进一步说明报告期内收入及净利润变化趋势与同行业变化趋势不一致的合理性。(7)结合最新业绩情况,进一步说明受全球通胀、地缘冲突、经济增速放缓等因素影响下发行人业绩稳定性和未来业绩增长的可持续性。请保荐机构、申报会计师核查并发表明确意见。

2.关于东台工厂。请发行人:(1)说明东台工厂的建设背景,结合时间节点和生产线产能变化情况,详细说明与昆山工厂双面多层板产线整合的情况、原因及合理性。(2)分别说明2020年、2021年昆山广谦按照从客户接单价向江苏广谦采购的客户主体、产品类型及单价、数量和毛利率,产线整合的时间线及对应的产能变化情况;江苏广谦与发行人及其他子公司之间的交易情况,结合江苏广谦亏损金额、所得税费用明细,江苏广谦亏损的原因及合理性,是否存在通过转移定价规避税负的情况。(3)东台工厂各产品类型的产能贡献、收入、单价及毛利率、销售对象与其他生产中心的差异,量化分析工厂投产后导致成本费用率大幅上升的具体原因,列示各项成本指标包括生产人员数量、人工成本、原材料成本、制造费用明细情况,分析比较与昆山工厂及外协同类型产品差异情况,负毛利率下生产的原因及合理性。(4)列示东台工厂单面板、双面板及多层板的前十大合同、客户、产品类型、单价、销量和单位成本,列示各类型产品的单价、单位成本、产量,说明不同类型产品单价和单位成本与昆山工厂及同行业可比公司不同的原因及合理性,详细说明单价波动较大的原因及合理性。请保荐机构、申报会计师核查并发表明确意见。

万源通本次在北交所公开发行的股票数量为3,100.00万股(超额配售选择权行使前)、3,565.00万股(超额配售选择权全额行使后),发行价格为11.16元/股。万源通本次发行的保荐机构为兴业证券股份有限公司,保荐代表人为单磊、过嘉欣。

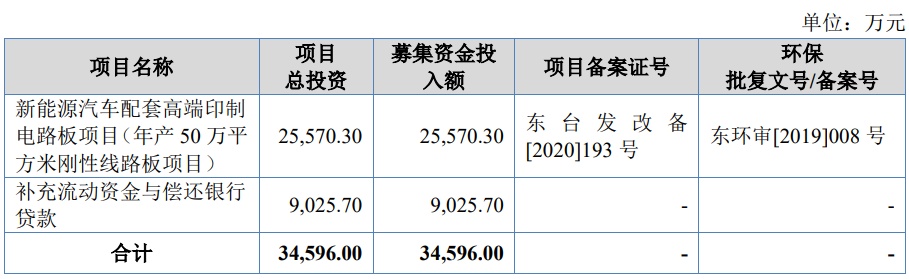

本次发行超额配售选择权行使前,万源通募集资金总额为34,596.00万元,扣除发行费用后的募集资金净额为30,442.90万元,公司募集资金净额比原计划少4153.10万元。万源通2024年11月6日披露的招股书显示,公司拟募集资金34,596.00万元,用于新能源汽车配套高端印制电路板项目(年产50万平方米刚性线路板项目)、补充流动资金与偿还银行贷款。

万源通本次发行费用总额为4,153.10万元(超额配售选择权行使前)、4,594.25万元(若全额行使超额配售选择权),其中保荐及承销费用为2,940.66万元(超额配售选择权行使前)、3,381.76万元(若全额行使超额配售选择权)。

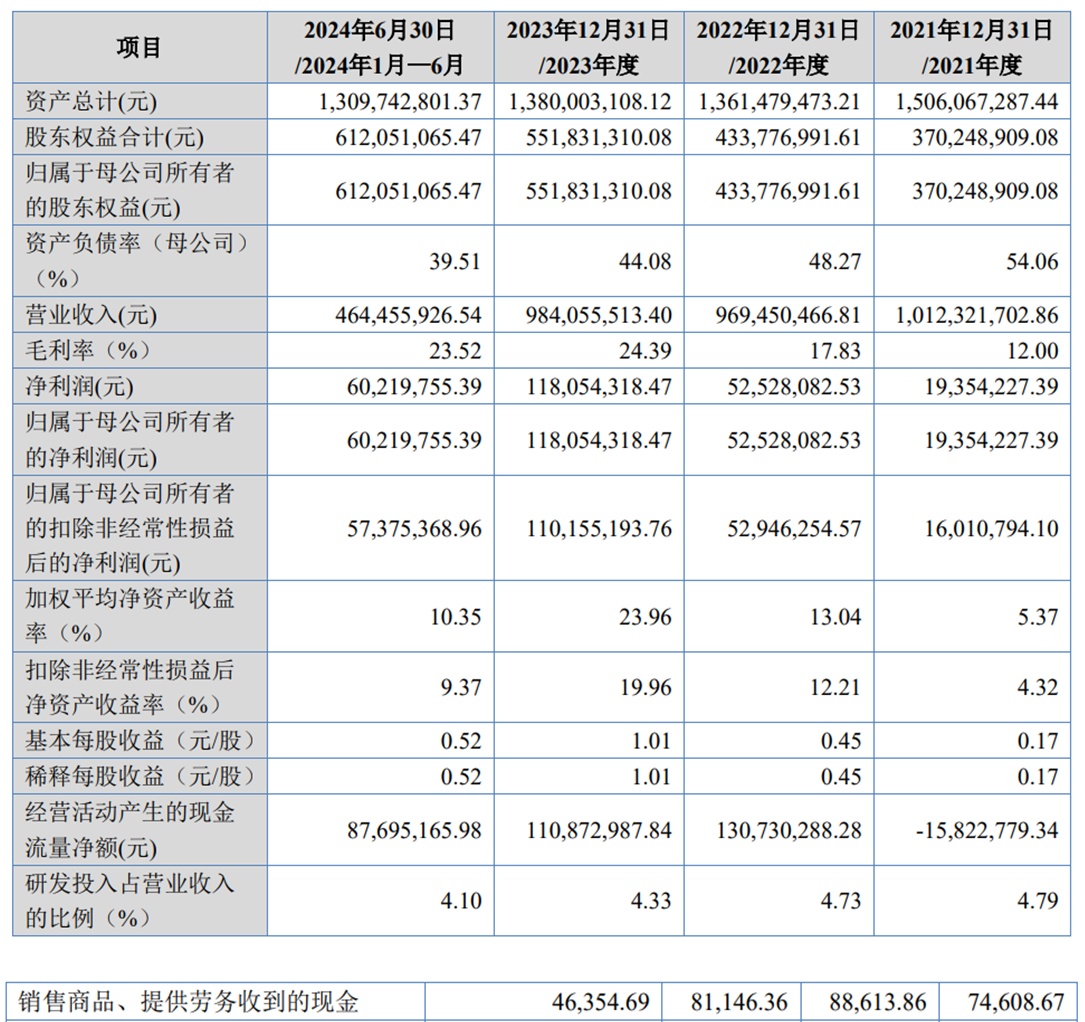

2021年至2024年1-6月,万源通的营业收入分别为101,232.17万元、96,945.05万元、98,405.55万元和46,445.59万元;净利润/归属于母公司所有者的净利润分别为1,935.42万元、5,252.81万元、11,805.43万元和6,021.98万元;归属于母公司所有者的扣非净利润分别为1,601.08万元、5,294.63万元、11,015.52万元和5,737.54万元。

上述同期,公司销售商品、提供劳务收到的现金分别为74,608.67万元、88,613.86万元、81,146.36万元和46,354.69万元;经营活动产生的现金流量净额分别为-1,582.28万元、13,073.03万元、11,087.30万元和8,769.52万元。

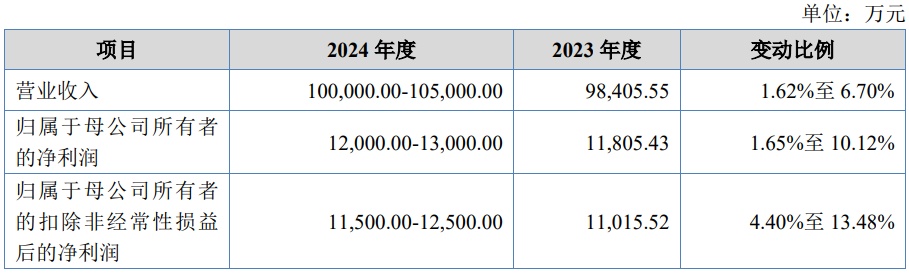

结合目前的订单情况、经营状况以及市场环境,万源通预计2024年度营业收入约为100,000.00万元至105,000.00万元,同比增长幅度约为1.62%至6.70%;归属于母公司所有者的净利润约为12,000.00万元至13,000.00万元,同比增长幅度约为1.65%至10.12%;归属于母公司所有者的扣除非经常性损益后的净利润约为11,500.00万元至12,500.00万元,同比增长幅度约为4.40%至13.48%。