中国经济网北京12月20日讯 富煌钢构(002743.SZ)昨晚披露了发行股份及支付现金购买资产并募集配套资金暨关联交易预案,公司股票今日复牌,股价一字涨停,截至发稿报8.44元,上涨10.04%,总市值36.74亿元。

此前,富煌钢构于12月5日晚间披露关于筹划发行股份等方式购买资产事项的停牌公告,自2024年12月6日开市起停牌。停牌前一日,即2024年12月5日,富煌钢构股价涨停,报7.67元,上涨10.04%。

富煌钢构公告显示,公司拟通过发行股份及支付现金的方式向富煌建设、孟君、吕盼稂、富煌众发等17名交易对方购买其合计持有的标的公司合肥中科君达视界技术股份有限公司(以下简称“中科视界”)100.00%股份,并向不超过35名特定投资者募集配套资金。

本次交易标的资产的最终交易作价,将以符合《证券法》规定的资产评估机构对标的资产出具的评估报告所载评估结果为参考依据,由交易各方协商确定,并在重组报告书中予以披露。截至预案签署日,本次交易标的资产的审计、评估工作尚未完成。

公司本次发行股份购买资产的发行价格为4.30元/股。

截至预案签署日,富煌建设直接持有中科视界39.45%股份,并通过与孟君、吕盼稂签署一致行动协议,合计控制中科视界76.27%股份,为中科视界的控股股东。杨俊斌与周伊凡为夫妻关系,合计持有富煌建设100%股权,为中科视界实际控制人。

本次交易对方中,富煌建设系上市公司控股股东,为上市公司关联方,因此,根据《上市规则》相关规定,本次交易构成关联交易。

杨俊斌间接控制富煌钢构33.22%的股份,为富煌钢构实际控制人。本次交易前后,公司的控股股东、实际控制人均未发生变化,本次交易不会导致公司控制权变更。

本次交易中,上市公司拟采用询价方式向不超过35名特定投资者发行股份募集配套资金,由于本次交易的交易作价、支付方式、项目建设等具体事项暂未确定,本次募集配套资金具体金额暂未确定,但募集配套资金总额不超过以发行股份方式购买资产交易价格的100%且拟发行的股份数量不超过本次重组前公司总股本的30%,最终发行数量以经深交所审核通过并经中国证监会予以注册的发行数量为上限。

本次募集配套资金拟用于支付本次交易的现金对价、中介机构费用、交易税费、标的公司项目建设以及补充上市公司或标的公司流动资金、偿还债务等,募集配套资金具体用途及金额将在重组报告书中予以披露。其中,用于补充上市公司和标的公司流动资金、偿还债务的比例不超过拟购买资产交易价格的25%或不超过募集配套资金总额的50%。本次募集配套资金以发行股份及支付现金购买资产为前提条件,但募集配套资金成功与否不影响发行股份及支付现金购买资产的实施。

本次交易预计不构成重大资产重组。本次交易预计不构成重组上市。

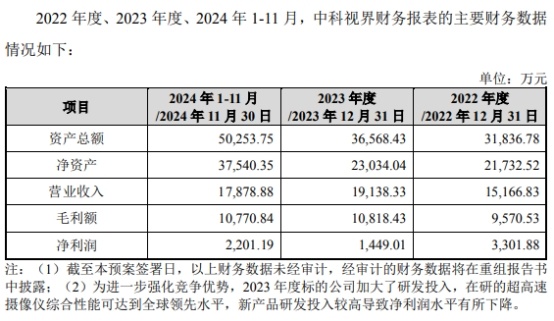

2022年度、2023年度、2024年1-11月,中科视界营业收入分别为15,166.83万元、19,138.33万元、17,878.88万元,净利润分别为3,301.88万元、1,449.01万元、2,201.19万元。

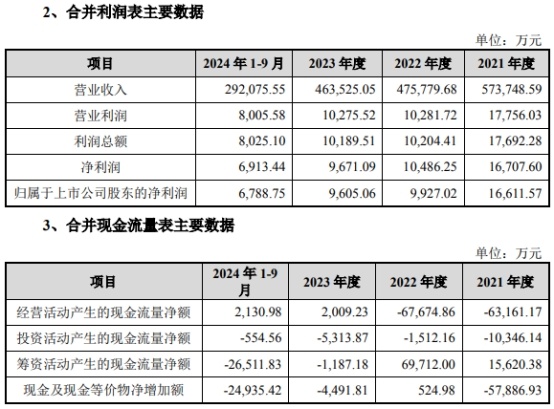

2021年、2022年、2023年,富煌钢构营业收入分别为573,748.59万元、475,779.68万元、463,525.05万元,净利润分别为16,707.60万元、10,486.25万元、9,671.09万元,归属于上市公司股东的净利润分别为16,611.57万元、9,927.02万元、9,605.06万元,经营活动产生的现金流量净额分别为-63,161.17万元、-67,674.86万元、2,009.23万元。

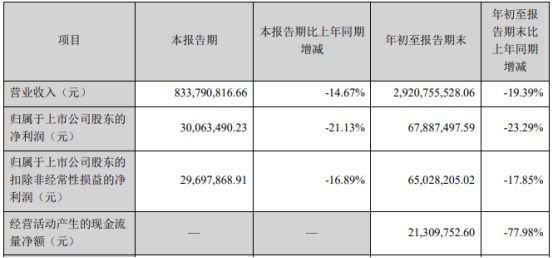

今年前三季度,富煌钢构营业收入为292,075.55万元,同比下降19.39%;净利润为6,913.44万元;归属于上市公司股东的净利润为6,788.75万元,同比下降23.29%;经营活动产生的现金流量净额为2,130.98万元,同比下降77.98%。

本次交易前,上市公司主营业务为钢结构加工制造,主要产品为重型钢结构、轻型钢结构和实木复合门以及高档门窗等,主要用于大中型工业厂房、高层级超高层建筑、会展中心、市政桥梁、住宅建筑等。

本次交易的标的公司是一家专注于高速视觉感知和测量技术的创新型科学仪器公司,主营业务为高速图像采集、分析与处理仪器及系统的研发、生产和销售,主要产品包括高速摄像仪、超高速摄像仪、专用高速摄像仪、科学级相机、动态流场测量系统、精密应变场(形变形貌)测量系统、运动目标分析系统、工业3D尺寸与缺陷检测系统等。

富煌钢构表示,本次交易完成后,上市公司将实现战略转型,重点发展高速视觉业务,有利于上市公司寻求新的利润增长点,进一步提高上市公司持续经营能力。

富煌钢构于2016年及2020年分别定增募资11.47亿元和6.55亿元,合计18.02亿元。

公司2020年非公开发行股票98,942,598股,于2020年12月18日在深圳证券交易所上市。本次发行价格为6.62元/股,募集资金总额为654,999,998.76元,募集资金净额为640,437,113.45元。本次发行对象共有23名,均以现金参与认购。本次发行的发行对象富煌建设为公司控股股东,为公司的关联方。富煌建设获配金额为109,999,998.68元。除富煌建设以外,本次非公开发行股票的认购对象不包括公司的控股股东、实际控制人或其控制的关联人、董事、监事、高级管理人员、联合主承销商,以及与上述机构和人员存在关联关系的关联方。本次发行的保荐机构(主承销商)是国元证券,保荐代表人是王兴禹、胡永舜。

2016年公司非公开发行新增89,280,880股股份,上市日为2016年8月19日,发行价格为12.85元/股,募集资金总额为1,147,259,308.00元,募集资金净额为1,121,756,057.13元。本次发行对象总数为7名,发行对象和公司不存在关联关系。本次定增的保荐机构(主承销商)为国元证券,保荐代表人是贾世宝、胡司刚。