中国经济网北京11月15日讯 世茂能源(605028.SH)开盘一字跌停,截至发稿时报18.69元,跌幅10.01%。

世茂能源昨晚发布关于终止发行股份购买资产暨复牌的公告。世茂能源于2024年11月12日披露了《关于筹划发行股份购买资产事项停牌的公告》(公告编号:临2024-036),公司拟筹划以发行股份及支付现金的方式向上海东福元企业发展中心(有限合伙)和上海旭寅詹鼎企业发展中心(有限合伙)购买其持有的南通詹鼎材料科技有限公司(以下简称“詹鼎科技”)不低于58.07%的股权资产(以下简称“本次交易”)。截至目前,交易各方未就具体方案、交易条件最终达成实质性协议。

世茂能源表示,自与交易对方确立交易意向以来,公司积极组织交易双方推进本次交易。但交易各方对交易方案进行多轮协商和谈判后,对本次交易的最终交易条件未能达成一致。本次终止的发行股份购买资产事项尚处于筹划阶段,交易各方未就具体方案、交易条件最终达成实质性协议,交易各方对终止本次发行股份购买资产事项无需承担违约责任。终止筹划本次发行股份购买资产不会影响公司的正常经营和发展。

经公司向上海证券交易所申请,公司股票将于2024年11月15日(星期五)开市起复牌。

世茂能源《关于筹划发行股份购买资产事项停牌的公告》显示,公司正在筹划拟发行股份及支付现金购买南通詹鼎材料科技有限公司(简称“詹鼎科技”)控股权事项。因詹鼎科技估值及定价尚未最终确定,本次交易有可能构成《上市公司重大资产重组管理办法》规定的重大资产重组。

世茂能源与詹鼎科技控股股东上海东福元企业发展中心(有限合伙)、上海旭寅詹鼎企业发展中心(有限合伙)于2024年11月10日共同签署了《股权转让意向协议》,约定以发行股份及支付现金购买詹鼎科技不低于58.07%的股权资产,本次收购原则上以詹鼎科技估值不超过12亿元为限,最终收购比例及具体收购价格由公司完成尽职调查及审计、评估程序后由双方协商确定,并在正式的股权转让协议中明确。

世茂能源2021年7月12日在上交所主板上市。发行数量为4000万股,占发行后总股本的比例为25%,发行价格为14.18元/股,保荐机构为东方证券承销保荐有限公司,保荐代表人为钟凌、李鹏。

世茂能源发行募集资金总额为5.67亿元,扣除发行费用后,募集资金净额为5.02亿元。世茂能源于2021年6月8日披露的招股书显示,公司原拟募集资金5.02亿元,分别用于燃煤热电联产三期扩建项目、补充流动资金。

世茂能源发行费用总额为6475.00万元(不含税金额),其中保荐机构东方证券承销保荐有限公司获得承销及保荐费用4168.92万元,天健会计师事务所(特殊普通合伙)获得审计及验资费用1068.00万元,浙江天册律师事务所获得律师费用636.80万元。

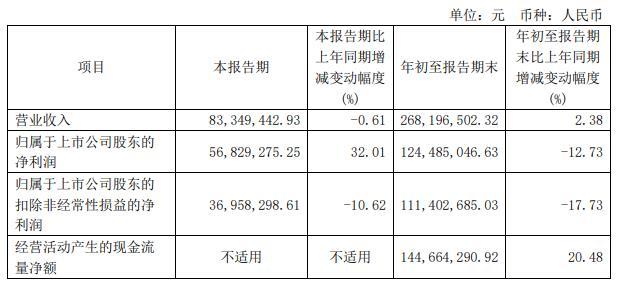

世茂能源2024年第三季度报告显示,2024年第三季度,世茂能源实现营业收入8334.94万元,同比下滑0.61%;归属于上市公司股东的净利润5682.93万元,同比增长32.01%;归属于上市公司股东的扣除非经常性损益的净利润3695.83万元,同比下滑10.62%。

2024年前三季度,世茂能源实现营业收入2.68亿元,同比增长2.38%;归属于上市公司股东的净利润1.24亿元,同比下滑12.73%;归属于上市公司股东的扣除非经常性损益的净利润1.11亿元,同比下滑17.73%;经营活动产生的现金流量净额为1.45亿元,同比增长20.48%。

天眼查APP显示,宁波世茂能源股份有限公司,成立于2003年,位于浙江省宁波市,是一家以从事电力、热力生产和供应业为主的企业。企业注册资本16000万人民币,实缴资本12000万人民币。

Copyright © 2001-2025 湖北荆楚网络科技股份有限公司 All Rights Reserved

互联网新闻信息许可证 4212025003 -

增值电信业务经营许可证 鄂B2-20231273 -

广播电视节目制作经营许可证(鄂)字第00011号

信息网络传播视听节目许可证 1706144 -

互联网出版许可证 (鄂)字3号 -

营业执照

鄂ICP备 13000573号-1  鄂公网安备 42010602000206号

鄂公网安备 42010602000206号

版权为 荆楚网 www.cnhubei.com 所有 未经同意不得复制或镜像