北京时间6月21日凌晨4时30分,将是A股第四次闯关MSCI指数的揭榜时刻,不论结果如何,这一历史性事件将会再度影响A股市场走势。

在分析人士眼中,此次A股被纳入MSCI新兴市场指数的概率比2016年显著提升,如果纳入成功,市场情绪面要大于资金面,将利好优质大盘蓝筹股;若纳入失败,市场冲击也相对有限。

需要指出的是,回顾韩国和中国台湾股市的纳入历史,纳入MSCI指数对股指的上涨无明显刺激,基本面仍是主导因素。

指南一:揭榜日将举行两场电话会议

根据时间安排,MSCI已经确定将于北京时间6月21日公布年度市场分类审议结果,其中就包括是否将A股纳入MSCI新兴市场指数。

审议结果将于北京时间凌晨4时30分后上传至MSCI网站,届时可以登陆https://www.msci.com/market-classification进行查询。

据悉,审议结果公布后,MSCI将召开两场媒体电话会议,专门回答媒体提问。会议将用英文进行,由MSCI全球指数研究部主管Sebastien Lieblich主持。澎湃新闻(www.thepaper.cn)会在第一时间对电话会议内容进行及时报道。

电话会议具体详情请如下:

第一个电话会议时间:北京时间6月21日(周三)上午7时

第二个电话会议时间:北京时间6月21日(周三)下午3时

指南二:三次被拒问题是否解决?

MSCI每年6月会进行年度市场分类审核,以确保指数包含的市场成分符合其指数编制的标准,审核结果于第二年6月实际生效。

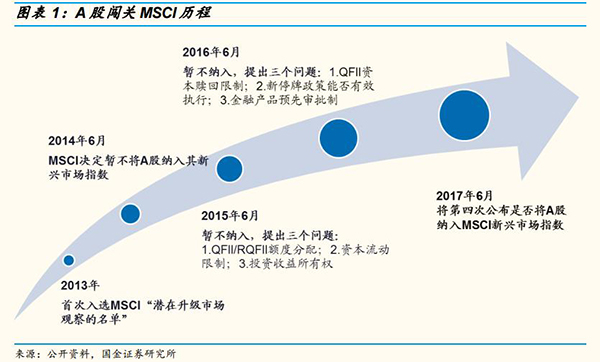

自2013年6月12日MSCI启动对A股纳入新兴市场指数审议工作后,在此后A股已经经历了3次审核,但均与纳入MSCI新兴市场指数的机会擦身而过。

2014年4月,中国宣布沪港通项目计划开启,并于当年11月正式运行,不过在2014年度市场划分审议中,MSCI公司决定暂不将A股纳入新兴市场指数,但仍保留在审核名单中。

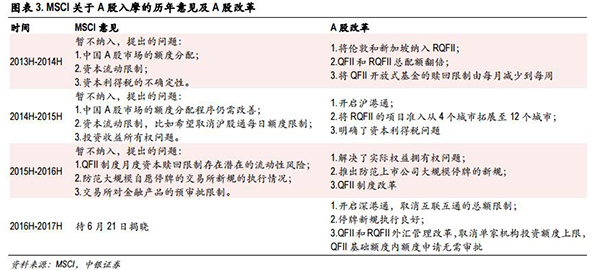

2015年3月,中国宣布深港通项目计划,MSCI公司在当年6月的年度审议中,仍把A股保留在审核名单中,并且提出A股市场三类改善要求,分别为资本管制、额度分配流程以及收益权分配等问题。

2016年4月,MSCI再次提出中国A股评估征询,在三类改善要求基础上,进一步提出A股公司停牌的任意性以及境外设立A股衍生产品限制等问题。但最终由于QFII(合格境外机构投资者)制度月度资本赎回限制存在潜在的流动性风险;防范大规模自愿停牌的交易所新规的执行情况;交易所对金融产品的预审批限制三大尚待解决的问题,MSCI又一次将A股拒之门外。

A股闯关MSCI历程“从这一个周期双方做出的努力来看,2017年是最接近成功的一次。”中银国际分析师陈乐天在研究报告中表示,最近一年,MSCI与监管层做出的让步使得本次A股纳入MSCI的概率有较大提升。

根据MSCI公布的最新方案,初期纳入的中国A股数量从原计划448只减少到169只,新方案只包括“互联互通”标的内的大市值股票,剔除原计划中非“互联互通”标的内的中小市值股票,不再纳入A+H上市的MSCI中国指数成份股,同时还将停牌天数超过50天的股票排除在外。

基于之前数次的失败经验,国金证券分析师李立峰认为,MSCI在3月份披露了关于将A股纳入新兴市场指数的全新方案,该方案的最大亮点是用沪深股通替代了QFII(合格境外机构投资者)作为外资进出A股市场的通道,打破了资本赎回的限制,大大增加了资本进出的流动性,此外,目前A股停牌率处于历史低位,预计MSCI新兴市场纳A成功概率相比2016年会有较大提升。

MSCI关于A股入摩的历年意见指南三:对A股影响

结果即将揭晓,A股市场又会以怎样的表现来迎接这一刻的来临呢?

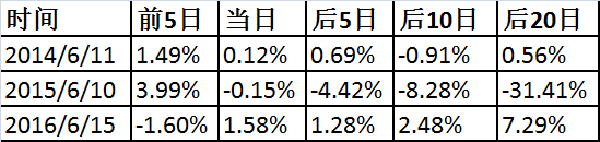

从过去三次A股闯关MSCI失败后的A股走势来看,宣布当日上证综指2涨1跌。从冲关前后的A股走势看,A股市场都是按照自身的市场节奏在运行:2014年、2016年都保持弱势震荡的格局,2015年6月则是牛市末期A股遭遇大幅调整风险,与MSCI指数是否纳入相关性较小。

历次闯关MSCI前后上证综指区间涨跌幅指南四:为什么“冲击MSCI”那么重要?

MSCI英文全称为Morgan Stanley Capital International,是美国著名的指数编制公司,摩根士丹利资本国际公司(MSCI),又称明晟。MSCI是一家股权、固定资产、对冲基金、股票市场指数的供应商,其旗下编制了多种指数。其推出的MSCI指数是全球投资组合经理最多采用的投资标的。根据 MSCI的2016年年报显示,全球超过10万亿美元的资产以MSCI指数为基准,超过900只ETF基金以MSCI指数为追踪标的,全球前100个最大资产管理者中,97个都是MSCI的客户。

事实上,MSCI早就用MSCI中国A股指数、MSCI中国指数、MSCI中国A50指数、MSCI金龙指数等多个相关指数覆盖了中国的股票市场(包括A股、H股、美股中概股等),此次市场关注的是A股纳入MSCI新兴市场指数。

那么,为什么“冲击MSCI”那么重要?

中银国际称,A股加入MSCI后带来的短期增量资金有望达到800万元,预计短期潜在资金流入量为115亿美元,其中被动投资约5.28亿美元。

中银国际认为,一旦A股被纳入MSCI指数,其主要覆盖的市场指数有三:全球市场指数(ACWI)、新兴市场指数和亚洲市场指数。据MSCI估计,全球目前大约有10.5万亿美元的资金在跟踪MSCI指数,其中约有2.8万亿美元跟踪全球市场指数,1.5万亿美元跟踪新兴市场指数,0.2万亿美元跟踪亚洲市场指数,A股在这三大指数中的初始权重分别为0.1%、0.5%和0.6%,将这些资金与纳入后A股在各指数中的初始权重相乘,即可粗略估算出跟踪这三类指数所带来的短期潜在资金流入量为:28亿美元、75亿美元和12亿美元,三者总计115亿美元。

“我们认为MSCI决定纳入A股将有利于其长期发展,因为这将促进中国境内市场与全球资本市场进一步融合。一旦纳入,估计将有80亿-100亿美元追踪新兴市指数的资金被动流入A股。但我们不认为短期内会对A股指数有明显的影响,因为A股2017年的日成交额达到700亿美元,总市值约为8万亿美元。”瑞银报告指出。

国金证券分析师李立峰则判断,短期而言,积极的象征意义远大于实际增量资金面的影响。A股纳入MSCI指数,短期更多的是对机构投资者情绪上的影响。新方案带来的增量资金,理论值为796亿元。长期来看,促进A股国际化,改善A股投资者结构,提高人民币国际地位。

(作者: 编辑:葛佳)